Може да сте изненадани, но банковият сектор е една от най-регулираните

индустрии в САЩ, като банките трябва да попълват документи към няколко агенции.

Тези регулации определят кредитоспособността на потенциалния клиент, сумата на

задължителните резерви, управленски въпроси и др. Например Националната

асоциация на ипотечните брокери през 2006 г. отбелязва:

“Ипотечните брокери са

управлявани от множество федерални закони и регулации. Например ипотечните

брокери трябва да спазват: Закона за уреждане на недвижимата собственост - the Real Estate Settlement

Procedures Act (RESPA), Закона за честно кредитиране - the Truth in Lending Act

(TILA), Закона за защита на притежателите на жилища - the Home Ownership and

Equity Protection Act (HOEPA), Закона за справедливо оповестяване на

кредитоспособността - the Fair Credit Reporting Act (FCRA), Закона за равнопоставеност

при кредитирането -the Equal Credit Opportunity Act (ECOA), Закона Gramm-Leach-Bliley

- the Gramm-Leach-Bliley Act

(GLBA) и Закона за федералната търговска комисия - the Federal Trade Commission

Act (FTC Act), както и закони за справедливо кредитиране и жилищно настаняване.

Много от тези наредби, заедно с техните регламенти за прилагане, предоставят

значителна защита на кредитоискателите, които търсят финансиране на жилищните

си ипотеки. Тези закони налагат оповестяването на изискванията за брокерите,

определят високолихвените кредити и съдържат антидискриминационни разпоредби.

Освен това ипотечните брокери са под надзора на Министерството на благоустройството

и градското развитие - Department of Housing and Urban Development (HUD) и

Федералната търговска комисия - Federal Trade Commission (FTC) и доколкото техните

законите са изрично оповестени да се отнасят за ипотечните брокери – Борда на

Федералния резерв, Данъчната служба на САЩ и Министерството на труда.”

Нека се фокусираме върху

четири примера на регулация.

Примери

на банкова регулация

Изискване за пропорция на минималните резерви

Пропорцията на минималните

резерви - reserve

requirement ratios (RRR) – задава сумата на общите резерви, която банките

трябва да имат по отношение на банковите сметки (депозити), които са издали. Таблица

1 показва какви са съотношенията днес в САЩ. Ако банка е издала транзакционни сметки

(чекови и други сметки) за по-малко от $15.2 милиона, тя не е нужно да има никакви

резерви, 3% резерви, ако е издала сметки на стойност между $15.2 и $110.2

милиона и 10% резерви за сметки над $110.2 милиона. Някои страни нямат

изискване за минимални резерви.

|

Таблица 1: Пропорция на минималните резерви в САЩ |

Съотношения на капиталова

адекватност

Да допуснем, че една банка има следния балансов лист: стойността на

активите й е $100, банковите сметки (депозитите) са $90 и нетната стойност

(капитала) е $10. Нетната стойност играе ролята на буфер за притежателите на

сметки в банката срещу загуби на активите й, т.е. ако пазарната стойност на

активите на банката не спадне с повече от 10%, банката може да изплати напълно фондовете

на всички притежатели на сметки, като ликвидира активите си (допускаме разбира

се, че по време на ликвидацията пазарите се държат нормално и позволяват бърза

ликвидация без това да струва нещо). Регулаторите искат да гарантират, че

банките имат достатъчен капитал за защита на кредиторите си срещу значителен

спад в стойността на банковите активи, още повече, че правителството може да

гарантира фондовете не банковите клиенти в сметките им, дори ако банката

фалира.

От 1988 г. със Споразумението в

Базел, централните банки се опитват да направят капиталовото регулиране в света

по-унифицирано. Таблица 2 показва днешните съотношения на капиталова

адекватност - capital adequacy ratios (CAR) за американските банки, чиито

депозити са застраховани от Федералната депозитна застрахователна компания (FDIC).

В САЩ една банка трябва да има поне 8%, за предпочитане е 10% капитал като част

от рисково-претеглените активи. Това означава, че максимално претегленият балансов лист левъридж трябва да бъде 12.5 (А/Е = 1/0.08) и за предпочитане 10.

|

Таблица 2: Съотношения на капиталова адекватност |

Активите са претеглени според риска

от спад на номиналната им стойност. Да предположим, че банка има следният

балансов лист:

|

Фиг. 1: Балансов лист на банка с претеглени активи |

Съотношението капитал/активи е $6 /

$110 = 5.45%, което е под минимума за капиталова адекватност от 8%. Все пак

активите са по-обременени, когато имат по-голям шанс да генерират загуба. Ипотечните

записи на заповед (Mortgage notes) са неликвидни и съдържат кредитен риск, така

че на тях е дадено 100% бреме, общинските облигации (Municipal bonds) съдържат

кредитен риск, но имат известна ликвидност, така че на тях е отсъдена 80% бреме,

американските държавни облигации (U.S. Treasuries) не съдържат никакъв кредитен

риск и се търгуват на най-ликвидния финансов пазар в света, така че те носят

нулeво

бреме. Същото се отнася и за резервите (Reserves) – нула бреме. Така фактическото капиталово съотношение е $6 / ($40 + $24) =

9.38%. Не е идеално, но адекватно.

С времето Споразумението в Базел

еволюира, като централните банки се опитват да отчетат промените във

финансовата индустрия и недостатъците на предишната версия на Споразумението

(Споразумението сега е в третата си версия). Както може да се види, начинът, по

който се определя бремето и правилната стойност на активите може да стане доста

сложно. Последната секция ще обясни защо успехът на този вид регулация е

съмнителен.

Оценяването

CAMELS

Освен

добре известните изисквания за резервите и капитала, регулатори, като

Федералната депозитна застрахователна компания, калкулират също рейтинга “CAMELS”

за всяка банка:

- C:

Capital adequacy – Капиталова адекватност

- A:

Asset quality – Качество на активите

- M:

Management quality – Качество на управлението

- E:

Earnings level and quality – Ниво и качество на приходите

- L:

Liquidity – Ликвидност

- S:

Sensitivity to market risk (change in the nominal value of securities) -

Чувствителност към пазарен риск (промяна в

номиналната стойност на

ценните книжа).

Рейтингът

“CAMELS” върви от 1 (силен бизнес) до 5 (много проблемен). Оценка 4 или

по-голяма кара регулаторите да проверят внимателно банката, и ако е необходимо, да издадат заповед за преустановяване на дейност.

Когато

банка получи такава заповед, тя трябва да прекрати веднага опасните си дейности

(рискови кредити, нередно управление на бизнеса, твърде ниско капиталово

съотношение и т.н.) и трябва да намери начин за възстановяване на постоянната си стабилност (според начина на измерване на рейтинга “CAMELS”). Възстановяването на

постоянна стабилност (избягването на опасни дейности) може да означава значителни

промени в управлението и бизнес стратегията, намирането на надеждни източници

на финансиране и други свързани преструктуриращи операции. На борда на

директорите на проблемната банка се дава огрничено време (60 дни), за да

изпълни изискванията на регулатора. Ако бордът не може да ги изпълни, банката

бива затворена и регулаторът използва най-евтината процедура, за да се погрижи

с проблемната банка: ликвидация или улесняване на придобиването й от друга

банка.

Изисквания при издаването на кредит

Човек би

си помислил, че банките проверяват внимателно кредитоспособността на клиента

преди да приемат записа му на заповед. Те ще искат доказателства за доход и ще

ги проверят с данъчните служби (никой не надува дохода си на данъчната си

декларация), внимателно ще определят стойността на наличния залог и ще

преценята способността за плащане на основата на общото дългово обслужване,

което ще е дължимо. Все пак нали това е, което една банка е длъжна да прави.

Работата й е точната преценка за способността за плащане и да укротява твърде

оптимистични очаквания.

Както бе отбелязано в част 8 по

времето на жилищния балон, всичко това бе изхвърлено през прозореца. Банките

фабрикуваха кредитоспособност, надувайки я на молбите за кредит (понякога

надувайки обявения в документите за ипотека доход без знанието на кредитоискателя),

не си усложняваха живота да проверяват достоверността на дохода с данъчните

власти, въпреки че това би могло да бъде лесно направено (те не го правеха

поради явната причина, че лъжеха в документите за искане на ипотечен кредит), поддържаха

черен списък с имената на специалисти по оценка на стойността на жилищата,

които бяха честни и не биха предоставили надута оценка на даден имот, квалифицираха

домакинствата на базата на лихвени изплащания при много ниска лихва (т. нар.

лихва примамка), която би траяла само няколко месеца в началото. Бе направено

по начин, все едно автомобилният ви монтьор е направил всичко възможно за

разрушаването на двигателя на колата ви. Така се оказа, че наредби трябваше да въведат правила, които да казват на банкерите какво те би трябвало да правят!

Това е включено в член 14 от закона

на Дод-Франк за банките. То принуждава издателите на ипотечни кредити да определят

капацитета за плащане на получателите на ипотените кредити на основата на други

средства, различни от очакваните източници за рефинансиране и очакваната бъдеща

цена на къщата, а както и да проверят дохода и да квалифицират кредитоискателя

на основата на обслужването на целия дълг:

Определянето

по тази подточка на възможността на потребителя да изплати ипотчения кредит

трябва да включва разглежданаето на кредитната история на потребителя, текущия

доход, очакван доход, който потребителят разумно ноже да очаква, че ще

получава, текущи задължения, съотношението между дълг и доход или остатъчния доход,

който потребителят ще има след плащането на дългове, несвързани с ипотеката и

тези свързани с ипотеката, статут на трудова заетост и други финансови

източници, които са различни от собствения капитал на потребителя в жилището или

недвижимото имущество, и които служат за изплащането на кредита. Кредиторът е

длъжен да определи възможността на потребителя за изплащане, ползвайки план на плащане,

който напълно амортизира кредита за времето на кредита. Dodd-Frank

Act, 768

Докато Чл. 14

е ограничен до жилищните ипотеки (търговските ипотеки бяха голям проблем по

времето на Кризата на спестяванията и кредитите, а и други записи на заповед би

трябвало също да следват подобни критерии за определяне на

кредитоспособността), той е голям принос за финансовата стабилност.... ако е

прилаган. Нуждата от такава регулация показва колко много банковата индустрия

се е променила към по-лошо.

Защо, след като регулацията е толкова затегната, все

още има чести и дълбоки финансови кризи?

Това е отговор,

най-малко, от три части: 1 – съществуваше известна дерегулация, която насърчи

конкуренцията и концентрацията, 2 – готовността и възможността за прилагане на

закона намаля, 3 – регулаторен арбитраж и регулаторна апатия.

Великата

депресия създаде финансови регулации, които раздробиха финансовата индустрия.

На банките бе забранено да вършат някои дейности, свързани с финансовите

пазари, бяха ограничени във видовете активи, които можеха да притежават, и също

имаха достъп до източници на евтино и стабилно рефинансиране от централната

банка. Това доведе до много стабилна банкова система с много малко на брой и

ограничени проблеми. Таблица 3 показва, че брутното нарастване на спестовните

депозитарни институции нарастваше с по-малка, но стабилна скорост. Броят на

провалите и съдействията също бе значително по-макък – окло 4 провала и съдействия

на година срещу 113 на година през 80-те – и представляваха само 2.8% от всички

провали и съдействия, които възникнаха между 1945 и 2010 г. Взимайки по-широка

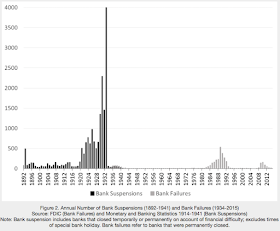

историческа перспектива, фиг. 2 показва, че стабилността на банкирането от 1940

до 1980 г. също се откроява.

|

Таблица 3: Общи спестявания и провали на депозитарни институции |

|

Фиг. 2: Годишен брой на банкови спирания-временни или завинаги (1892-1941 г.) и банковите провали-затворени завинаги (1934-2015 г.) |

Част 8 отбелязва, че ентусиазмът на банките

относно модела на създаване и задържане на активите рязко спадна през 80-те

години. Банките натиснаха за дерегулация на индустрията си, за да са в

състояние да предлагат по-високи лихви по пасивите си, и за да разширят

видовете активи, които можеха да притежават (Законът за дерегулация и монетарен

контрол на депозитарните институции 1980 г., Законът Garn

St. Germain, 1982 г.). След това банките лобираха за дерегулация на клоновото

ограничение (1994 г. Законът Riegle-Neal за междущатското банкиране и клонова

ефективност), за да са в състояние да участват в по-широк брой финансови

дейности (1999 г. Законът за финансова модернизация).

Днес американската банкова

индустрия е силно концентрирана (Фиг. 3) и няколко големи фианснови холдингови

компании доминират индустрията. 80% от активите на банковата индустрия са

концентрирани в 595 най-големи банки, което съставлява около 10% от държавно

застрахованите банки. Сред тях, най-големите 5-7 банки държат почти всички

деривативни договори, притежавани от банките. Таблица 4 показва неотдавнашни

данни относно концентрацията на притежаване на деривати сред застрахованите от

Федералната депозитарна компания институции на стойност почти $170 трилиона оценени с

левъриджа.

|

Фиг. 3: Концентрация на банковата индустрия |

|

Таблица 4: Концентрация на дериватите, оценени с левъриджа |

Като цяло, имаше тенденция за дерегулация, но

фактът, че тази индустрия е силно регулирана, си остава. За да може набор от регулации да работи обаче, те

трябва да бъдат прилагани. Със завръщането на мисленето на свободния пазар като

доминираща рамка на мисленето през 70-те години, прилагането им падна жертва.

Привърженици на рамката за свободния пазар, които не вярват в намесата на

правителството, бяха поставени да отговарят за главните регулаторни органи. Това

са такива индивиди като Грйинспан във Федералния резерв и Рубин в

Министерството на финансите, Кокс в Комисията за борсите и ценните книжа. Хора,

които вярват в самоизчистващите се и самостабилизиращите се свойства на пазара.

Така не съществува нужда да се прави нещо, за да се предотвратява измама и опасни

финансови практики, или да се гарантира, че банките няма да се замесват в

хищнически бизнес практики. Пазарите се грижат за това, та нали, както мисълта

продължава, бизнесът е оценяван от клиентите си, така че, ако клиентите не

харесват това, което бизнесът върши, бизнесът ще затвори врати.

Затова, в последните години, регулатори, като

Федералния резерв, нарочно прилагаха по-разхлабено съществуващите регулации или

избираха “да не проверяват спазването на изискванията за клиентите, нито пък да

разследват спазването им при небанковите дъщерни дружества на банковите

холдингови компании”. (Appelbaum 2009) Освен това, Федералният

резерв и Бюрото за контрол на валутата - Office of the Comptroller of the Currency (OCC) – блокираха

федералните регулатори, а на щати като Джорджия и Северна Каролина бе забранено

от ОСС и от Бюрото за надзор на спестовните институции - Office

of Thrift Supervision

(OTS) да разследват местните дъщерни

дружества на националните търговски банки. Председателят Bair при Федералната депозиторна

застрахователна компания (FDIC) заедно с управителя на Федералния резерв Gramlich

се опитаха да вдигнат тревога относно хищническите, ипотечни практики от 2001

г., но усилията им не бяха достатъчни. Председателят Born на Комисията за

стокови фючерси и търговия - Commodity Futures and Trade Commission (CFTC) изрази

загрижеността си относно дериватите и искаше да ги направи по-прозрачни, но предложението

му бе отхвърлено от Конгреса.

През 1994 г. Бюрото за

правителствен контрол - Government Accountability Office (GAO) – остро

критикува съществуващото законодателство относно дериватите. То отбеляза, че “не съществува цялостна индустрия или федерални

регулативни изисквания, които да гарантират, че американските дилъри на

деривати съблюдават добри практики при управлението на риска”, и че “регулативните пропуски и слабости, които

съществуват в момента трябва да бъдат адресирани, особено като се вземе предвид

бурното нарастване на деривативната дейност”( Government

Accountability Office 1994: 7-8). Нито една от препоръките не бе

изпълнена, а вместо това Конгресът направи огромни съкращения на бюджета в Бюрото за правителствен контрол (GAO).

Съкращенията намалиха персонала на GAO с 850 човека. (20% от служителите).

Други регулаторни служби също

понесоха големи съкращения на персонала. Персоналът на Федералната депозитарна

застрахователна компания (FDIC) бе драстично съкратен от 20 хиляди в ранните

години на 90-те на 5 хиляди служители точно преди Великата рецесия (Фиг. 4). Това

се случи по същото време, когато финансовата индустрия стана по-концентрирана и

по-сложна. Освен това съкращението на персонала бе по-рязко, отколкото

намаляването на броя на застрахованите от FDIC финансови институции, които

трябваше да бъдат надзиравани. Тази двойна тенденция - увеличаване на

сложността и нарстване на бремето върху надзорниците - драстично намали

възможностите за изпълнението на ефективен надзор и регулация.

Комисията за

ценни книжа и борси - Securities and Exchange Commission (SEC) –

под ръководството на Christopher Cox (който, както Alan Greenspan е

последовател на икономическото мислене на Айн Ранд) също намали своя персонал и

до 2009 г. SEC разполагаше с 400 човека, които трябваше да тестват 11 хиляди

инвестиционни съветника, което доведе до договори с частни одитори и други

външни надзорници. В допълнение на това, SEC не разработи необходимите

инструменти за изпълнението на ефективно регулиране.

Освен дерегулацията и неприлагането

на съществуващите закони, самите банки също винаги намират начини частично да заобикалят

тези регулации, които считат за твърде ограничителни. Пример за това са

капиталовите изисквания, които банките заобикалят, отчасти, чрез секюритизация.

Секюритизацията позволява на банките да премахват високообременените активи от

балансовия си лист, без да накърняват размера на печалбите. Регулаторният

арбитраж е обичайният отговор на банките към нови регулации. За да се

противопоставят на банките, регулациите трябва да са гъвкави и достатъчно

обхватни, а регулаторите трябва да действат бързо. И двете изисквания липсват

днес при регулаторите, които са фокусирани върху ограничаването на намесата, за

да не наракарнят банковите печалби и да намалят конкурентноспособността им

спрямо чуждестранните, финансови институции. Като капак на всичко, банките

могат да избират регулатора си и могат да го сменяват, ако смятат, че друг

регулатор би бил по-снизходителен. Това “пазаруване на регулатори” е дори още

по-широко разпространено, като се има предвид, че регулаторите се съревновават

да вземат повече банки под крилото си, защото регулаторите са финансирани

частично от таксите, които начисляват за финансов надзор.

|

Фиг. 4: Брой на служителите на Федералната депозитна застрахователна компания (FDIC) |

Теории за банковите кризи и банковото регулиране:

Две виждания

Начинът, по който една

банкова система се регулира, зависи, до голяма степен, от разбирането на

регулаторите за причините, които пораждат банковите кризи. Има две най-общи

виждания относно първопричините за банковите кризи. Едното твърди, че кризите

са случайни събития в една иначе самостабилизираща се икономическа система,

базирана на пазарните принципи. Другото виждане казва, че банковите кризи са

резултат от вътрешната работа на пазарите.

Алан Грийнспан спретнато обобщи първото

виждане, когато характеризира Финансовата криза от 2008 г. като “кредитно цунами, идващо веднъж на 100

години”. Кризите са оприличени на природни бедствия, които се

отразяват негативно на възвръщаемостта от активите. Тези неблагоприятни,

случайни шокове се усилват от индивидуалните несъвършенства (липса на

информация и т.н.). Несъвършенствата на пазара, сами по себе си могат да

допринесат за нарастването на риска от финансови кризи, ако допринасят за

погрешно оценяване на ценните книжа, което кара рационалните агенти да поемат

твърде много риск върху активите и пасивите си при дадения ценови сигнал. Така,

според този възглед, последната криза е резултат от погрешно оценени активи (като

CDOs – колатерални дългови задължения), което доведе до издаването на твърде

много от тях (виж дискусията относно

вградения левъридж в част 7) и до настъпване на събитие от тип “черен лебед”

(“black-swan” event), т.е. необичайно голям отрицателен шок. Някой може да

нарече това виждане за финансовите кризи образно: “изпражненията удариха вентилатора”.

При този вид виждане е просто безсмислено

насърчаването на развитието на регулаторната рамка, която активно да спомага за

предотвратяването на кризите и да ограничава силата им по същия начин, по който

никой не може активно да предотврати появата и силата на вълните Цунами.

Пазарните механизми сами разчистват проблемите, защото с достатъчно информация,

участиците на финансовите пазари няма да се въвличат в измамни практики, а

нездравият бизнес ще бъде затворен. Всичко, което подпомага пазарния механизъм,

се одобрява и това включва неотдавнашните иновации в дериватите и

секюритизацията. В средата на 2000-те години хора в държавната власт, като Алан Грийнспан, и

учени като Philip Das, направиха изявления, които добре илюстрират тази

позиция:

“Разработването

на финансовите продукти като подкрепените с активи ценни книжа - asset-backed securities, колатералните кредитни задължения - collateral loan obligations, суаповете за кредитна

несъстоятелност - credit default swaps, улесняват и разпръскват риска…. Тези все

по-сложни финансови инструменти допринасят за развитието на далеч по-гъвкава,

ефективна и, съответно, устойчива финансова система, отколкото системата, която

съществуваше само допреди 25 години.” (Greenspan 2004, 2005)

“Финансовите рискове, в частност

кредитните рискове, вече не се поемат от банките. Все повече те се премахват от

балансовите листи. Активите се превръщат в търгуеми ценни книжа, което от своя

страна елиминира кредитните рискове.” (Das 2006)

Соред

такива хора, за които пазарите обикновено се оказват правилни, вместо да се

създават регулации, ограничаващи пазарните механизми, регулирането трябва да се

фокусира върху ограничаване на разрушителното действие на финансовите кризи върху

икономическата активност и подобряването и разкриването на информацията и на

пазарните механизми. Следвайки аналогията за цунамито, целта е да се издигнат

достатъчно високи морски стени, така че да има защита срещу повечето цунамита.

Ако дойде цунами, което е “веднъж на 100 години”... е ... толкова по-зле ... но

поне опитахме!

Що се отнася

до банковата регулация, целта е да се създаде достатъчно голяма ликвидност и

капиталови буфери в балансовите листи на банките. Споразумението от Базел е

пример за такова регулаторно виждане:

“Предвид скоростта, с която

неотдавнашната и предишните кризи се предадоха по цял свят, както и

непредсказуемата същност на бъдещите кризи, от изключителна важност е всички

страни да увеличат устойчивостта на банковите си сектори към вътрешни и външни

шокове.” (Basel 2010a: 2)

С достатъчно капитал, банките ще са

в състояние да защитят кредиторите си срещу повечето спадове в цената на активите

си. С достатъчно ликвидни активи, стойността на активите ще спадне с по-малко

отколкото иначе. В същото време разполагането с твърде много капитал и

ликвидност оказва натиск върху възвръщаемостта от капитала (ROE), която банките

могат да изкарат, защото левъриджът намалява, а възвръщаемостта от активите (ROA) е понижена

(колкото по-ликвиден е един актив, толкова по-ниска е ROA). Въпросът, следователно, става

да се намери оптимално ниво на капитал и ликвидност. Този подход към

управлението на риска е крайният израз на това вярване. То използва сложни

математически алгоритми за определянето на подходящото ниво на буфери при

съществуващите рискове на и извън балансните листи. Целта е да се рефинира

измерването на различните рискове, както и методите за калкулиране на

подходящото ниво на всеки буфер. За правителството е отделена минимална роля

при определянето на подходящите буфери, особено за “сложните ” финансови

институции. Правителството също няма много глас относно начина, по който

банките трябва да се управляват, правилните процедури при издаването на кредит и

видовете активи, които банките биха могли законно да притежават. Банкерите

знаят най-добре!

Другият възглед за финансовите

кризи изтъква, че кризите са нормално последствие от търсещите печалба банкови операции,

и че начинът, по който е структурирана банковата система, значително забавя или

усилва дестбилизационните ефекти на търсешите печалба операции. Докато

нестабилността на една банкова система отчасти може да се дължи на алчността и

ирационалността на “лошите” хора, най-важната причина е начинът, по който

банковата система е изградена. Колкото по-голяма роля се отделя на пазарните

механизми, толкова по-нестабилна ще бъде финансовата система. Проблемът не е

погрешното определяне на цената, липсата на открита информация, черен лебед,

масивно цунами или несъвършенство. Цунамитата се създават от самите практики на

банките, когато се опитват да направят печалба, и ако банките са оставени сами,

практиките им ще доведат до “веднъж на столетие цунами”. Казано по друг начин –

финанасовите кризи не са следствие на “лош късмет”, защото природата ни е замерила с цунами; банките градят собствения си късмет. По същия начин можем да се

съмняваме и, че капиталовото регулиране и подхода за буферните изисквания ще

могат да направят нещо за предотвратяването на финансовите кризи. Те са твърде

пасивни регулации.

Както обяснява част 8, след период

на стабилност банките са стимулирани да променят практиките при издаването на

кредит, понижавайки кредитните стандарти и/или понижавайки значението на дохода

като главно средство за обслужването на дълговете. Част от това разхлабване е

добре дошло, когато банките са били затегнали кредитните стандарти толкова

много, че икономическият растеж не би могъл да продължи добре. Това ще е

склонно да се случва след финансови кризи, когато банкерите са станали твърде

внимателни (спомнете си, когато

председателят на Фед Бернанки не можа да рефинансира ипотеката си). Все пак

кредитните стандарти са еластични, и когато рентабилността е застрашена,

разхлабването на кредитните стандарти е лесният начин, особено в период на

икономическа стабилност, когато икономическите новини са добри. Периодите на

икономическа стбилност подхранват моделите, използвани от банкерите с

информация, която предполага, че левъриджът е безопасен и поемането на риск е

оправдано.

Освен банките,

и други финансови институции, като пенсионните фондове, са стимулирани да

купуват CDOs

и други рискови активи (дори и без рейтинг от крдитните агенции), за да

поддържат плануваната възвръщаемост от капитала (ROE), която са обещали на

пенсионерите. Това е още по-изразено, когато лихвите са много ниски. Най-общо,

корпоративният бизнес има цели за големината на печалбата, която трябва да

постигне, които цели, до голяма степен, не зависят от растежа на активите им,

което ги кара да правят иновации и да използват левъридж, за да постигнат

целта. Отново – много рационален отговор на натиска върху печалбите, дефиниран

от целената за постигане възвръщаемост от капитала.

По такъв начин инструментите за

управление на риска могат да предоставят информация, която предполага, че е

по-сигурно да не се предприемат определени дейности, но тази информация ще бъде

игнорирана, ако застрашава пазарния дял и печалбата:

“До

известна степен … всички инструменти за управление на риска не са в състояние

да моделират/представят най-острите форми на финансови шокове по начин, който да

е достоверен за висшето ръководство… Дотолкова, доколкото ползвателите на стрес-тестовете

считат тези допускания за нереалистични, твърде обременителни, … включващи

малко вероятни корелации или имащи подобни проблеми, които отклоняват

достоверността им, тези стрес-тестове могат да бъдат отхвърлени от целената

оудитория и по този начин информационното им съдържание да е загубено.” (Counterparty Risk Management Policy

Group III 2008: 70, 84)

Това е още

по-изострено в среда, където е трудно да се постигне плануваната възвръщаемост

от капитала (ROE) и

търсенето на доходоносност е интензивно. Част 8 илюстрира как банковата система

(и финансовата система като цяло) е движена от напрежението на конкуренцията и

от нуждата да си заедно с останалите, за да се избегне загубата на пазарен дял.

По този начин финансовите институции ще започнат да използват нездрави

финансови практики, ако това означава поддържане ставката на печалба. При

положение, че печалбата е единственият добър показател за оценката на един

бизнес, пазарните механизми няма да разчистят нездравите практики, ако те

поддържат печалбата. С натрупването им, икономическата система става по-чуплива

и в крайна сметка се сгромолясва под дефлацията на дълга. (Виж част 14)

Въпросът е, че прочистването на

гнилите ябълки, което поддръжниците на свободния пазар твърдят, че възниква, за

да ни предпази от кризите, не се случва. Проблемът идва от прекомерното

фокусиране върху печалбата като ключов показател за здравето на един бизнес. От

гледната точка на управителите на банки, ако бизнесът е печеливш, това означава,

че те вършат това, което клиентите искат и по този начин са задоволили нужда (без

значение, че това може да включва “изнасилване на обществото”). Регулаторите

виждат печалбата като ключов показател за здраве, защото печалбата увеличава

капитала и по този начин подобрява буферите срещу кризи. От перспектива на

финансовата стабилност обаче, ключов проблем е не просто дали се генерира печалба,

а как тя се генерира. Ако този втори въпрос е игнориран, изчистващият

механизъм, използван от пазарите, е самата криза, а това води до унищожаването

на цялата икономика и до помитането на всякакви налични буфери. Толкова за гладкия

самостабилизиращ се механизъм.

При положение, че кредитните

стандарти са еластични концепции, съществуват ли тогава устойчиви кредитни

практики и как да ги използваме за целите на банковото регулиране. За радост –

да. Хаймън Мински (Hyman P. Minsky) ни дава полезна категоризация на практиките

при кредитирането – Предпазно (Hedge), Спекулативно и Понци финансиране. Част

14 изследва категоризацията по-внимателно. Главното при тази категоризация е,

че ако кредитирането е създадено на основата на дохода, то е далеч по-малко

вероятно да доведе до финансова нестабилност. Ако вместо това банките

предоставят аванси, квалифицирайки клиентите на базата на очакваното повишаване

на стойността на залога (колатерала) или на други активи (кредитиране, базирано

на активите), тогава икономическата система е склонна към финансова

нестабилност. Неотдавнашният бум на недвижимото имущество с опасни ипотечни

практики, представено в част 8, е пример за такива неустойчиви практики на

кредитиране.

Проблемът не е

само да се знае, дали клиентът ще обслужва дълга си (главната грижа на

банките), но също и КАК ще обслужва дълга си. Обслужването на дълг чрез дохода е

устойчиво; обслужването на дълг чрез ликвидиране на активи не е. Не е

устойчиво, защото, докато човек може да е в състояние да го стори, разчитайки

на щастливо нарастване на богатството (например цената на актива се повиши,

както бе очаквано, и активът може лесно да бъде ликвидиран, т.е. продаден),

системата, като цяло, не е възможно да ликвидира активите. Пазарите разчитат на

баланс от купувачи и продавачи, и ако значителен дял от длъжници разчита на

стратегия, която включва продажбата на активи, за да се обслужат дългове, цената

на активите ще се сгромоляса при ликвидацията. Понци стратегията може да е

успешна само до известно време – броят на участниците (и задлъжняването) трябва

експонциално да нараства, за да може стратегията да продължава.

С познанието за горната

категоризация (Предпазно, Спекулативно и Понци финансиране), въпросът е да се

обезсърчи, и ако е необходимо, забрани всеки процес на икономически растеж,

който не е базиран на стабилни финансови практики (кредитиране на основата на

дохода), дори и ако всеки печели от продължаването на този процес в

краткосрочен план, и дори ако финансовата общност счита тези практики за

приемлив и нормален начин за воденето на бизнес. За да се направи това,

финансовите практики на икономическите агенти трябва да бъдат проверявани

внимателно и нарастващите сигнали за кредитиране основано на активите, трябва бъдат

разглеждани веднага, дори и когато няма надут балон или нарастващ брой на банкрутите,

а повече богатство и печалба.

Тази политическа програма, разбира

се, е много по-широкообхватна и амбициозна, отколкото предишната, но значимостта

й се е показвала много пъти. Например, преди кризата на спестяванията и

кредитите, няколко редови финансови надзорници искаха да затворят някои

спестовни банки, записващи големи печалби, тъй като ги бяха заподозрели в

изпълнението на Понци финансиране, съпътствано с масивни измами. Върху служителите-надзорници

обаче бе оказан голям натиск от страна на началниците им и от политиците да не

затварят тези спестовни банки, тъй като доходността им ги бе направила модели

за цялата индустрия. (Black, 2005). На тези банки бе разрешено да

продължат да оперират, но това струва загуби за стотици милиарди долари, когато

по-късно те се провалиха.

По същия начин, по времето на

жилищния бум в средата на 2000-те години, богатсвото на домакинствата нарасна

доста рязко, финансовите компании регистрираха рекордно високи печалби, а броят

на собствениците на жилища също достигна рекордни стойности, но всички тези печалби

бяха изтрити, след като икономиката се срина. Днес притежаването на собствено

жилише е обратно на нивото от преди жилищния балон и продължава да спада. (Фиг.

5)

|

Фиг. 5: Ставка на притежаване на жилища в САЩ (в %) |

Още през 2003 г. трябваше да

бъдат предприети стъпки, за да се предотврати неустойчивия растеж на

притежаването на жилища и на опасните бизнес практики. Това трябваше да се

направи чрез забраната на издаването на ипотеки без документи, чрез

ограничаването на достъпа до ипотеки, на които може да се плаща само лихвата и

с изискването за достатъчно кешов буфер, чрез непозволяването на финансовите

институции да създават иновации, генериращи Понци-финансиране и чрез по-строго

регулиране на всички нови финансови дейности. Вместо това, Грийнспан похвали

динамично развиващия се ипотечен пазар и изтъкна, че нарастващият ипотечен дълг

на американските домакинства не е проблем, тъй като богатството на

домакинствата нараства благодарение на стремглаво нарастващите цени на

жилищата. (Greenspan 2004); всичко, което представлява кредитирането

на основата на активите.

Накрая, за кредитите, издавани на

базата на активите, е невъзможено да се посигурят правилни буфери по икономически печеливш начин и

затова те би трябвало да бъдат забранени, поне за търговските банки. Една алтернатива

е да се премахне всяка правителствена подкрепа на икономически дейности, които

разчитат или подпомагат кредитиране на основата на активите, което предполага

изолирането на разплащателната система от тези дейности.

В края на краищата CDOs и другите

финансови иновации бяха проблематични, не защото цената им бе грешно определена

(въпреки, че това бе факт), но понеже те насърчаваха финансови практики, които

не са устойчиви, дори ако цената им е правилно поставена. Базираното на

активите кредитиране винаги се проваля, защото в крайна сметка не

съществува доход, който да посрещне обслужването на дълга и активите трябва да

бъдат болезнено ликвидирани. Участиците на финансовите пазари са готови

винаги да платят за нещо, ако това означава повече печалба (още повече, когато

премиите зависят от краткосрочната печалба) и те ще намерят по-добра идея за какво

да платят с повече информация. Но дейността, търсеща печалба, е различна от

дейността, насочена за избягване на финансова криза. Всъщност, тези две

дейности обикновено са напълно противоположни и втората никога не е в

полезрението на отделната фирма (“ако се

провалим, ще се провалим заедно, никой няма да бъде обвинен; нека се фокусирам

върху печалбата си” е мисълта, илюстрирана от Wojnilower в част 8.

Това е за днес! Следващата част изследва

как банките създават и унищожават парични инструменти и обкръжаващите ги

проблеми и в процеса частта ще изучи по-внимателно механиката на балансовия

лист на банките.

Няма коментари:

Публикуване на коментар